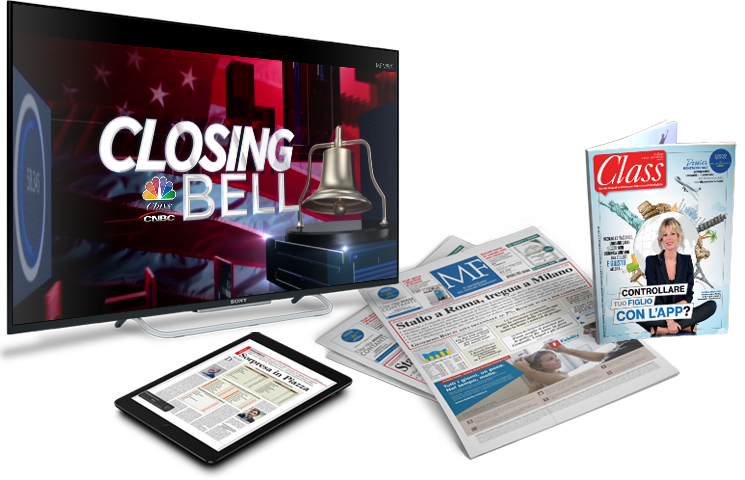

Overview

Di Particolare Interesse

- Il Consiglio di Amministrazione approva un aumento di capitale a pagamento di euro 17 milioni, con esclusione del diritto di opzione, nell'ambito della manovra finanziaria

- Il Cda approva le Informazioni periodiche aggiuntive consolidate al 30 settembre 2022. I ricavi dei nove mesi aumentano del 16,3%, a 53,66 milioni di euro. L’ebitda è positivo per 5,84 milioni di euro, in crescita del 44%. Raccolta pubblicitaria +11%

- Avviso di deposito documento informativo relativo ad operazione di maggiore rilevanza con parte correlata

- Il Consiglio di Amministrazione di Class Editori approva la Relazione Illustrativa ai sensi dell’art. 2441 comma 6 e 2443 comma 1 del Codice civile

- CLASS EDITORI HA SOTTOSCRITTO CON LE BANCHE ADERENTI UN ACCORDO ATTUATIVO DI PIANO DI RISANAMENTO AI SENSI DELL’ART. 67 L. FALL.

Ultime Notizie

-

COMMENTO ENERGY: petrolio e gas poco mossi

11/03/2026 08:25 -

*Borsa Tokyo: Nikkei chiude a +1,51% a 55.066 punti

11/03/2026 08:24 -

*Gas europeo: future Ttf aprile in rialzo dello 0,785% a 47,765 euro

11/03/2026 08:20 -

MARKET DRIVER: Usa, inflazione immobiliare influenzerà prossime mosse Fed (Xtb)

11/03/2026 08:13 -

MARKET DRIVER: borse, previsto avvio debole

11/03/2026 08:06

Titolo Class Editori

| Data e ora | Prezzo | Var % | ||

|---|---|---|---|---|

| 10/03/26 17.35.02 | 0,1475 | 5,36 | ||

Quotazioni in tempo ritardato di 15 minuti

Fonte dati: Euronext Group